Comment utiliser le RSI

Tous les traders ont leur méthode et des indicateurs qu’ils affectionnent. Je dois reconnaitre que me concernant, pendant longtemps, j’ai un gros penchant pour le RSI. Je trouve qu’il est extrêmement flexible et s’adapte bien aux différentes fluctuations du marché. Il peut être utilisé de plusieurs façons et dans plusieurs situations. Il est pour moi un des indicateurs incontournables à connaître. Dans cet article je vais donc vous expliquer comment utiliser le RSI de différentes façons.

Sommaire

Comment fonctionne le RSI

Le RSI (Relative Strength Index) a été développé par J.W. Wilder en 1978.

Le RSI est un indicateur borné entre 0 et 100. Il est calculé à partir de la moyenne des hausses et la moyenne des baisses des prix sur une période définie. La formule est la suivante :

RSI = 100 – [100 / (1+RS)]

RS est la moyenne des clôtures en hausse divisée par la moyenne des clôtures en baisse sur la période qui a été choisie sur le RSI.

De manière générale, on peut dire que :

– Si le RSI se rapproche de 100, l’actif est suracheté

– Si le RSI se rapproche de 0, l’actif est survendu

– Si le RSI est autour de 50, il est dans sa zone de neutralité, il n’y a pas de consensus défini.

Les périodes les plus fréquemment utilisées sont 14 et 21. Personnellement je l’utilise sur une période de 14 bougies puisque c’est sur cette période qu’il a été conçu.

Comment utiliser le RSI

Le RSI est un indicateur de vitesse, il vous permet de trouver des points d’entrée sur le marché. Cependant il doit être associé à l’analyse technique et à une stratégie de trading complète. L’utilisation des méthodes ci-dessous ne suffit pas à elle seule pour être rentable. Les exemples sont bien évidemment choisis parce qu’ils sont des cas d’école.

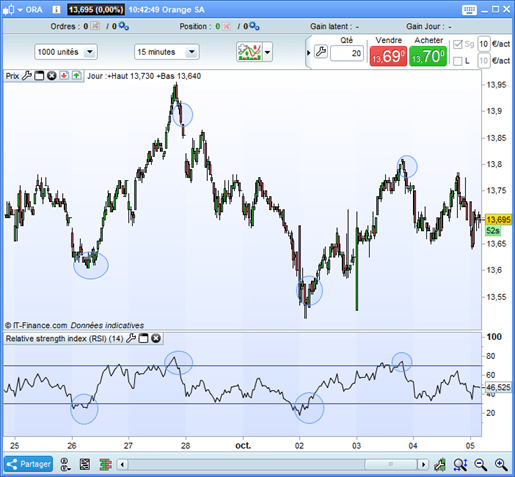

Le retournement de tendance

C’est l’utilité la plus répandue de cet indicateur. On considère que si le RSI est au-dessus de la zone des 70 on est en surachat, et en-dessous des 30 on est en survente. La stratégie de base consiste à trader les retours vers la zone de neutralité. Le but est donc d’ouvrir une position à la vente lorsque le RSI repasse en-dessous de la zone des 70 ou ouvrir une position à l’achat lorsqu’il repasse au-dessus de la zone des 30. Nous pouvons voir ci-dessous, un exemple où cela a bien fonctionné. Le graphique nous montre l’action d’Orange en 15 minutes. Lorsque le RSI a cassé les zones 70 et 30, le marché s’est en effet retourné.

Le suivi de tendance

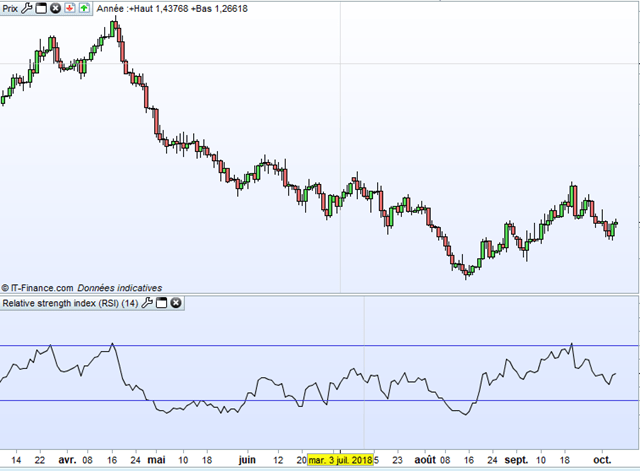

En le détournant de son usage de base, le RSI peut être un excellent indicateur de suivi de tendance. Pour ce faire, on enlèvera les zones 30 et 70 et on indiquera la zone neutre à 50. Il est fréquent que, lorsqu’on est en tendance, le RSI vienne rebondir sur la zone de neutralité. Ceci peut donc donner d’excellents points d’entrée pour le suivi de tendance.

On peut voir dans l’exemple ci-dessous sur le GBPUSD en 5 minutes que les rebonds sur le RSI correspondent à des points bas où il était très intéressant de rentrer à l’achat.

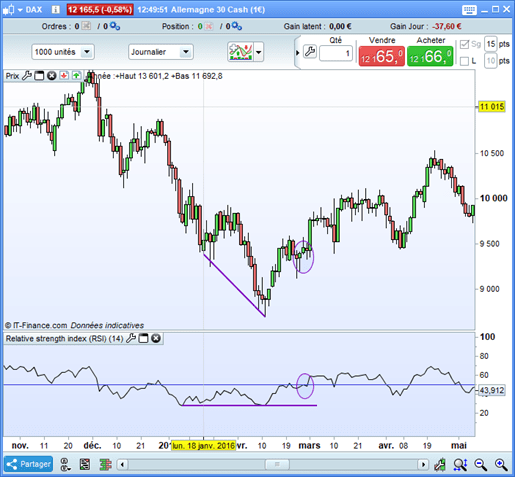

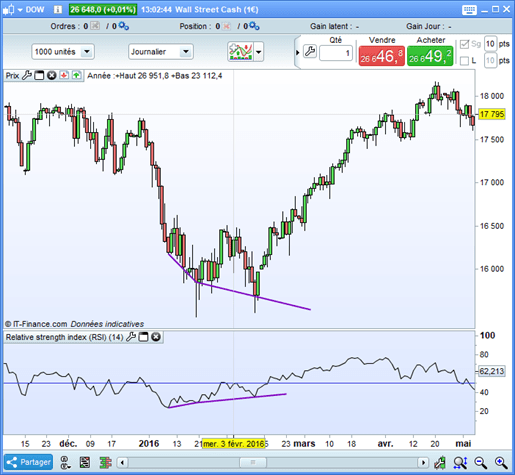

L’anticipation de retournement

La divergence sur le RSI est un signal qui peut annoncer un retournement du marché. On reconnait une divergence par le fait que la tendance du RSI est différente de la tendance du cours. Ceci est mis en évidence par les droites de tendances. Une droite sera placée sur le cours et l’autre au même endroit sur le RSI. Pour éviter les faux signaux, il faudra attendre une cassure de la zone 50 pour ouvrir une position. Voici 2 exemples de divergences qui ont conduit à un retournement du marché. Dans le second exemple, on peut également identifier une figure de double bottom, qui renforçait la probabilité d’un retournement.

Pour conclure

Le RSI est un excellent indicateur pour trouver des points d’entrée. Il permet de se positionner en retournement et en suivi de tendance et permet même d’anticiper des retournements. Il est pour moi un indicateur important à maitriser.

Je vous invite à me poser vos questions dans les commentaires. J’y répondrai avec grand plaisir.